联系电话:15957362227、13429417081

返回列表

返回列表 鼎盛新材全名“江苏鼎盛新能源材料股份有限公司”,A股好的股票不如好的名字,在今年以来A股市场“沾锂就火”的情绪下,仅仅因为公司的铝箔产品中有5.21%营收是电池箔,同时公司首发募投项目也刚好切合市场热点。一家传统铝箔企业大受市场欢迎,短短半年时间股价翻倍。

(来源:公司招股意向书)

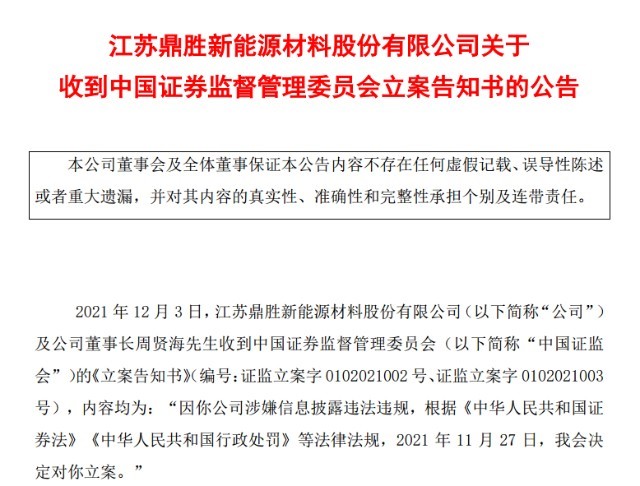

正当公司股价屡创新高之际,2021年12月3日晚上,公司公告董事长周贤海先生收到中国证券监督管理委员会的《立案告知书》(编号:证监立案字0102021002号、证监立案字0102021003号),内容均为:“因你公司涉嫌信息披露违法违规,根据《中华人民共和国证券法》《中华人民共和国行政处罚》等法律法规,2021年11月27日,我会决定对你立案。

谈虚道长提醒,凡是2021年12月3日收盘前还持有鼎胜新材的投资者,如果公司股价因证监会立案调查大幅下跌,或可获得赔偿。

根据最新的承诺金制度,如果公司能够主动坦白,并且缴纳承诺金,证监会也可能终止立案调查,同时即便行政处罚下达,但是处罚内容较轻微,也会造成上市公司违法行为不具备重大性,导致无法索赔。

接下去进入道长的正文环节

上市三年连换三任财务总监和董秘

鼎盛新材2018年4月18日登录上交所主板,募集资金8.8亿。但是仅仅上市2个月后,对公司上市做出卓越功勋的元老级董事、副总经理、董事会秘书兼财务总监丁贵宝先生就辞职不干了。

紧接着宋阳春接任了财务总监兼董秘的职务,但是干到2020年6月,财务老大的位置又换成了李香。

财务岗的频繁换人,可见公司财务工作压力山大。

募投项目延期再延期,新能源电池箔项目没有传统项目香?

鼎盛新材上市的卖点就是新能源材料,同时公司招股说明书中描述的公司发展战略是以电池铝箔等产品为突破口,全面进入新能源、新材料“两新”领域,积极开发、培育及推广“两新”领域产品,不断提高司盈利能力及市场影响力。

事实上公司电池箔产品已然成为掩盖其他业务毛利率下滑的遮羞布,超高的毛利加上行业发展前景,如果公司有技术有实力应该降低其他项目投入,加速募投项目落地。

但是综合公司的各种表现,道长总感觉这个电池箔项目就是用来上市和融资的,而非公司发展战略。

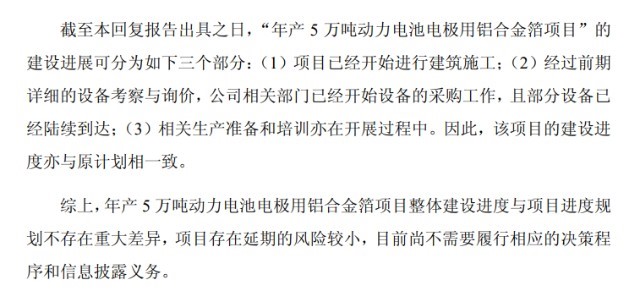

公司为了成功发行可转债,在发行可转债反馈意见中回复项目延期的风险较小。

(来源:公开发行可转换公司债券申请文件反馈意见之回复报告)

但是仅仅一年不到,原本应该2019年12月31日投产的募投项目公司公告延期到2020年12月31日。

延期的理由是:公司“年产5万吨动力电池电极用铝合金箔项目”原计划于2019年12月建成投产,由于新能源汽车补贴政策要求的逐步提高对电池箔产品的质量和生产工艺提出了更高的要求,为保证公司电池箔产品生产工艺的先进性和市场竞争力,在充分论证和评估的基础上,公司计划对已有设备进行进一步调试,同时在后续新设备的选型过程中提出更高的技术要求。

项目还没建好,就已经跟不上客户对产品的质量要求了,让人费解的既然只要调试,那就抓紧调,这个调试工作就要一年之久!!而公司在发布延期公告的同时,却要将剩下的2亿募集资金的1.5亿暂时补充流动资金,一看就是不着急让新能源项目竣工的姿态。

那么2020年12月31日应该完工了吧,2021年4月,公司再次发布延期公告,首发项目和可转债募投项目统一延期到2022年12月31日。延期理由也是简单粗暴,新冠疫情导致海外设备采购困难、下游需求放缓,为了降低募集资金的使用风险,提高资金运用效率,所以延期才能保障广大投资者的利益。

事实真的如此吗?

道长整理了2016-2021年半年报公司在建工程项目的进度表。

从内蒙古联晟新能源材料股份有限公司合并进来的28亿多在建项目道长放到后文说,先来看看其他项目。

1、25万吨铝板带箔加工项目

该项目从上市前就存在,根据招股说明书中披露该项目2016年开工,预计建设周期分别2年,但是截止2021年半年报尚未收尾。

2、年产5万吨动力电池电极用铝合金箔项目、年产3.6万吨电池箔项目、铝板带箔生产线技术改造升级项目、年产 6 万吨铝合金车身板产业化建设项目

上述项目都是募投项目,出了0.72亿的小项目外,其他募投项目2019年开始几乎没有任何进度。相比募投项目的停滞不前,公司热衷于非募投项目,特别是海外项目,进展迅速。

3、泰国鼎亨铝箔生产线项目

泰国项目从2018年8月公告对外投资,到2018年9月,然后经历两次增资,不到2年的时间完全忽视了新冠疫情的影响,闪电般的完工了。。

道长默默想说,募投项目投产一再延期,而疫情控制没有国内好的泰国公司工程进展神速,你们是如何做到的??

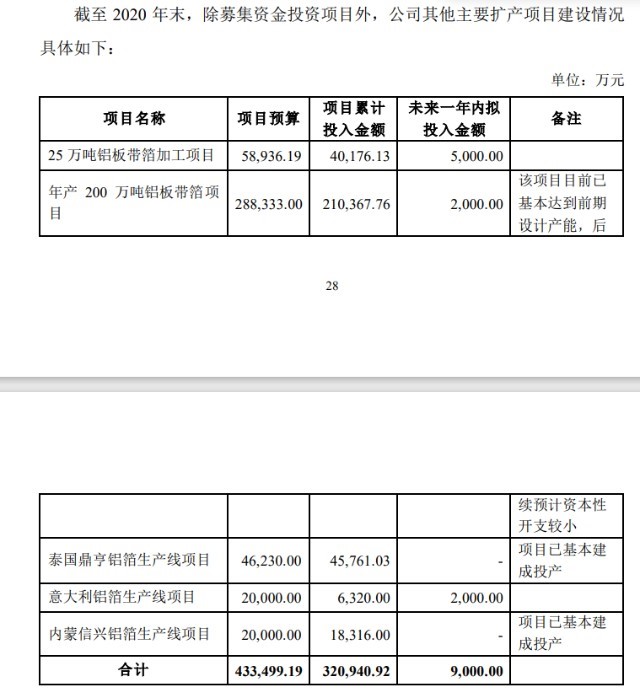

根据《2020 年年度报告信息披露监管工作函的回复》,除募集资金项目外,其他项目进展顺利,一切望着原有的主业深耕发展。

(来源:关于对公司 2020 年年度报告信息披露监管工作函的回复公告)

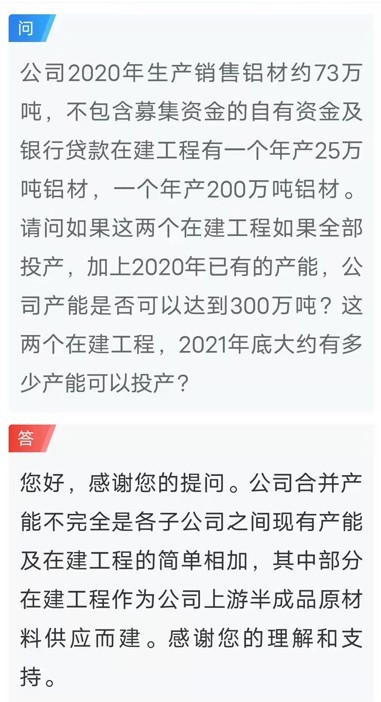

巨额投入非募投项目后,公司产能是否有明显变化呢?

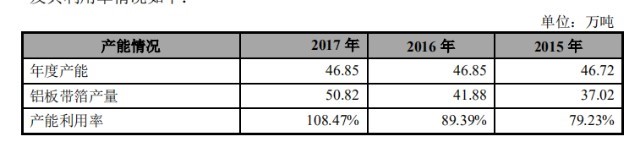

根据招股说明书披露的上市前产能情况,

(来源:招股说明书)

从监管问询函回复中,公司披露,2018 年、2019 年、2020 年,公司铝板带箔产品合计销量分别为 56.45 万吨、64.74 万吨、72.88 万吨。而公司固定资产净值从2017年22.49亿,到2020年43.96亿。2020年产能利用率将至82.92%,产能似乎是提高了,但是说好的发展新能源材料似乎已经被公司抛在了脑后。

并购亏损合营公司50%股权,巨型产能项目浮出水面

2019年11月11日,公司发布《关于并购合营公司股权的公告》称,公司拟已3.2亿现金购买内蒙古锦联铝材有限公司持有的联晟新材50%股权。公司表示本次交易有利于丰富和优化公司的业务结构,减少关联交易,有助于增强公司的核心竞争力和可持续发展能力等等。

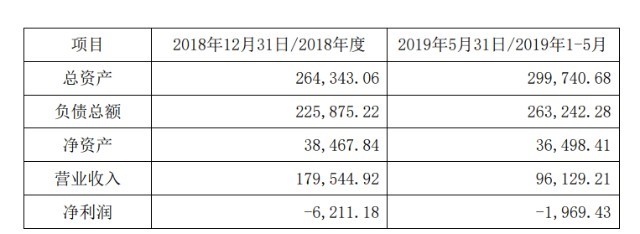

我们先来看看3.2亿收购50%股权作价合理性问题,收购基准日2019年5月联晟新材的资产总额为29.97亿,负债总额为26.32亿元,资产负债率高达88%,主要资产就是高达17亿元的在建工程和固定资产,注册资本仅为4.94亿元,那么支撑起如此巨额资产的就是股东垫资和银行贷款。

(来源:关于并购合营公司股权的公告)

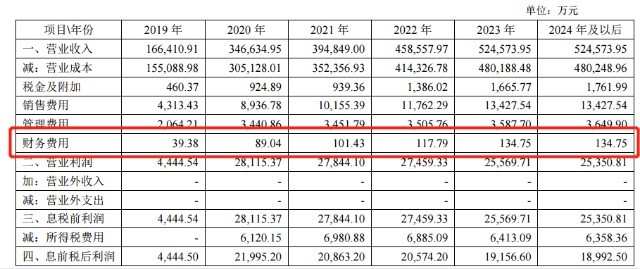

有意思的是坤元资产评估有限公司在用收益法评估的时候完全忽视了贷款利息的影响,而评估基准日2019年1-5月财务费用就高达5200万元。

(来源:评估报告)

事实上2020年联晟新材又亏损了11475.47 万元,就是这么一份自嗨的评估报告,导致公司原来持有的50%股权还增值了,变相增厚了2019年报净利润15372.58 万元。

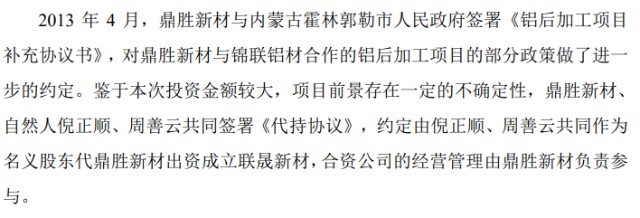

从联晟新材公司成立上来看,经营管理实际上的主体就是鼎胜新材,在招股说明书和2018年报披露情况看,公司为联晟新材银行贷款提供担保的额度是5.8亿。

除了担保贷款外,根据坤元资产评估出具的评估报告显示,并购前公司以预付款名义一次性提供7.78亿元。

(来源:评估报告)

业务角度,近三年联晟新材90%以上的营收都是跟公司发生,产品只是铝箔半成品毛利率只有4%左右。根据招股说明书解释,公司与内蒙古锦联铝材有限公司成立合营子公司,一方面可以依托内蒙古锦联铝材有限公司的电解铝产能以保障原材料铝锭、铝水的供应,另一方面也充分发挥鼎胜新材铝加工的技术工艺优势,提升整体市场竞争力。未来,联晟新材将继续发挥靠近电解铝原产地的区位优势,保障公司铝坯料的对外采购需求。随着联晟新材生产线的逐步达产、产能利用率的提升,公司与合营子公司联晟新材的关联交易金额将有所增加并最终趋于稳定。

那么招股说明书仅仅披露了联晟新材区位优势和原材料供应保障。而直到并购时点,合营公司巨额投资项目才浮出水面。

前文总投资高达28.83亿的年产200万吨铝板带箔项目就是合营公司并表带过来的,也许是这样的项目表述容易让投资者误解公司新增产能200万吨,那么公司在建项目加上本来产能将近300万吨。

2021年半年报,公司将上述项目拆分为三个项目。

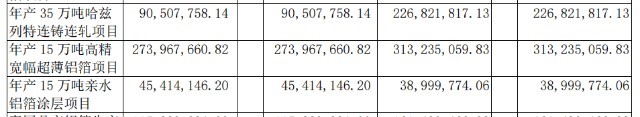

(来源:2021年度半年度报告)

总投资达13.83亿的年产35万吨哈兹列特连铸连轧项目并购时点已经处于试运行状态,而公司未履行前期项目论证和可行性分析,同时招股说明书也未对上述35万吨产能的扩产风险进行表述,通过并购合营公司的模式将上述巨额产能并入上市公司,按照投资预算,上述项目后续还有将近10亿的资本开支,并购时点对外销售不到10%,后续产能闲置的风险是否充分披露呢?

仅用3个亿的资金并入28亿的大项目,从审批手续上来说只需要董事会通过,是不是正好钻了政策漏洞?

为了降低本次收购对公司资产负债率提高的影响,收购公告中公司表示:目前联晟新材资产负债率较高,收购完成后将在短期内影响公司的资产负债结构:截至2019年三季报,公司资产负债率为67.66%,本次收购将提升公司资产负债率4个百分点左右。

但是公司的套路逃不出道长的火眼金睛。箱变2018年末,公司2018年三季度已经完成了资产负债率由59.31%到67.66%转变。

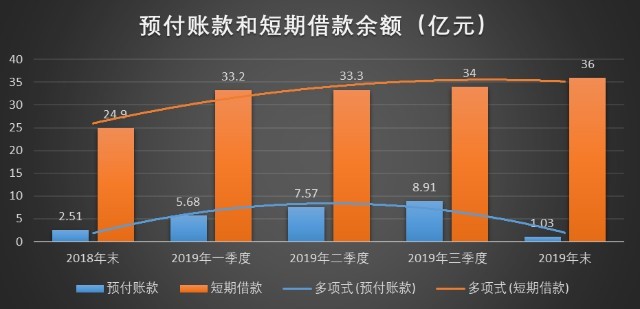

前文道长说过联晟新材2019年5月公司支付了7.78亿的购货定金,那么公司账上必然预付账款激增,我们通过比对短期借款和预付账款,就能发现公司的套路。

并表后预付款项不见了,也就是所并购前公司已经动用将近8亿的资金对联晟新材的债务进行了承接。还原数据后并购后公司资产负债率72%,相比并购前资产负债率增加至少10%。

2020年新冠疫情导致募投项目停滞不前的背景下,公司并购后又通过银行贷款和闲置募集资金补充流动资金的方式,对联晟新材28亿扩产项目追加了4亿进度款,截止2020年末三个项目累计投入21亿。

截止2021三季度,不计算可转债的前提下公司有息负债高达66亿,跟上市前相比已经翻倍。公司迟迟不发展募投项目,而对于非募投项目确是集中资源不断加速产能扩张,其中联晟新材28亿项目上市前就已经存在,公司通过担保和预付款模式默默提供项目开展的资金需求。

可转债项目更是2年时间投资进度不到15%,这里面让道长不得不怀疑公司上市募集资金的初衷就是为上市前产能扩张项目提供资金的。但是为何不走变更募集资金使用的手续,这其中是否存在其他违规行为,那就有待监管机构查明了。

控股股东资金占用,交易所通报批评处分

早在2020年度审计报告中,审计机构对公司控股股东占用资金的问题出具了强调事项段。2021年7月7日上海证券交易所对公司及相关责任下达通报批评的纪律处分。

根据公司监管问询函的回复,公司资金占用主要通过以下方式:

(1)公司通过预付设备款或者预付原材料款方式签发华东三省一市汇票并逐步背书,最终由鼎胜集团签收并托收,形成资金占用;

(2)公司为鼎胜集团垫付工程款,以电汇形式支付给其供应商,形成资金占用;

(3)公司通过支付供应商原材料款项最终流向鼎胜集团,形成资金占用。

2020年,控股股东及其控制的相关公司占用公司及子公司资金发生额52,535.00万元,2020年收回57535.00万元,2020年末占用余额为6858.36万元(含利息1858.36万元),2020年度最高占用余额为33535.00万元,最低占用余额为5,000.00万元。2021年1-3月新增占用发生额38,000.00万元。控股股东对公司占用的资金主要系滚动占用。

根据道长今年以来研究上市公司占用资金的套路,开具应付票据抵押或者背书转手是最好的资金占用方法。鼎盛新材2021年半年报货币资金25亿,但是受限金额就有19亿之巨,多数质押用于开具承兑汇票。而于此同时公司应付票据高达30亿,达到历时新高。

最后,公司不断的扩产行为,加上经营现金流长期为负,通过不断的银行贷款和市场募资进行现金流补充,用于非募投项目的。如果最后非募投项目产能利用率不足导致大幅亏损,而募投项目由于资金不足不得已而终止,这是不是本身就是违背承诺的行为,加上非募投项目本身信披上未公告可行性研究,未提示重大风险,也无任何效益上面的承诺和严格的核查手续,公司人为的选择发展非募投项目本身是不是存在合规问题呢?

申明:本文仅代表作者个人观点,以上观点根据公开数据进行的分析。不构成对上市公司的污蔑也不构成任何投资建议。